Articles

Publié

24 juin 2025

L'assurance vie luxembourgeoise

L'assurance vie luxembourgeoise, enveloppe haut de gamme, la plus puissante d’Europe, elle offre un large choix d’allocations d’actifs, faisant d’elle l’outil idéal pour allier performance et fiscalité optimisée.

L'assurance vie luxembourgeoise

L'assurance vie luxembourgeoise, enveloppe haut de gamme, la plus puissante d’Europe, elle offre un large choix d’allocations d’actifs, faisant d’elle l’outil idéal pour allier performance et fiscalité optimisée.

MEMO INVESTISSEUR

AVANTAGES

✔️ Neutralité fiscale

✔️ Large univers de gestion

✔️ Frais transparents

Comparatif : assurance vie luxembourgeoise ou assurance vie française ?

Critères | Assurance vie luxembourgeoise | Assurance vie française |

Ticket d’entrée | 125 000 € | ✔️ 500 € |

Mode de gestion | Libre, conseillée ou pilotée | Libre, conseillée ou pilotée |

Gestion en ligne | Oui | Oui |

Loi-Sapin 2 | ✔️ Le capital n'est pas dans la capacité d'être bloqué | Le capital peut être bloqué |

Crédit Lombard | Oui | Oui |

Créancier de premier rang | ✔️ Oui | Non |

Plafond de garantie | ✔️ Illimité | 70 000 € |

Triangle de sécurité | ✔️ Oui | Non |

Multi-devises | ✔️ Oui | Non |

Fonds euros | Limité | ✔️ Disponible |

Univers d'investissement | ✔️ Ilimité | Limité |

Produit structurés sur mesure | Oui | Oui |

Notre avis | L’assurance vie luxembourgeoise est une solution de choix pour ceux disposant du ticket d'entrée requis, grâce à ses multiples avantages en matière de sécurité et d’investissement. | L’assurance vie française reste un incontournable pour chaque foyer, accessible à tous les budgets et idéale pour une gestion simple de son épargne. |

Les atouts de l’assurance vie luxembourgeoise

Neutralité fiscale : une flexibilité internationale. L’un des principaux attraits de l’assurance vie luxembourgeoise réside dans sa neutralité fiscale : c’est la fiscalité de votre pays de résidence qui s’applique. Particulièrement prisée par les expatriés, cette enveloppe permet également aux résidents français de profiter de la fiscalité avantageuse de l’assurance vie française, tout en bénéficiant d’avantages uniques comme une sécurité renforcée des capitaux et un univers d’investissement étendu.

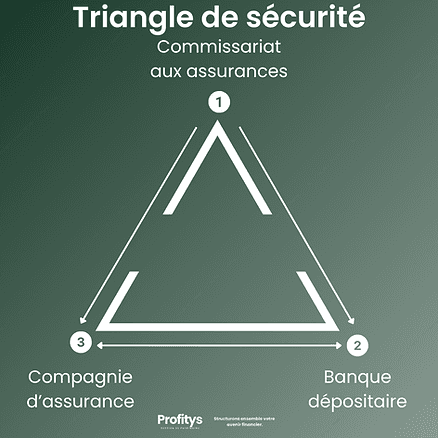

Le Triangle de Sécurité : une protection incomparable L’assurance vie luxembourgeoise est régie par le "Triangle de Sécurité", un cadre juridique rigoureux qui garantit une protection optimale des capitaux investis. Ce système repose sur la collaboration de trois entités distinctes :

La compagnie d’assurances qui gère les placements ;

Le commissariat aux assurances représentant l’État luxembourgeois en garant ;

La banque dépositaire qui conserve les actifs de manière indépendante.

Ce dispositif assure :

Une séparation stricte des actifs entre les différentes parties ;

La continuité et la transmission automatique des contrats en cas de faillite de l’assureur ;

Un contrôle régulier par des entités indépendantes, réduisant les risques financiers pour les souscripteurs.

Ces mesures font de l’assurance vie luxembourgeoise une solution patrimoniale de choix, combinant sécurité accrue et opportunités d’investissement diversifiées.

Neutralité fiscale : un cadre personnalisé

Les spécificités du contrat d’assurance vie luxembourgeoise varient en fonction du pays de résidence ou de nationalité du souscripteur. Chaque contrat est adapté pour optimiser les aspects juridiques et fiscaux selon le pays d’imposition. En France, cela signifie que l’assurance vie luxembourgeoise bénéficie de la fiscalité avantageuse des assurances vie françaises. Aucune fiscalité n’est appliquée tant que les fonds ne sont pas retirés. Après 8 ans de détention, des abattements significatifs sur les plus-values et une fiscalité réduite s’appliquent. De plus, les avantages successoraux propres à l’assurance vie française, comme les exonérations jusqu’à 152 500 €, restent inchangés.

Le super privilège : priorité aux souscripteurs

Les contrats luxembourgeois accordent aux souscripteurs un statut unique. En cas de faillite de la compagnie d’assurances, leurs actifs sont prioritaires sur ceux des autres créanciers, y compris l’État et les organismes sociaux. Ce privilège garantit la récupération intégrale des avoirs et offre une protection inégalée, renforçant la sécurité patrimoniale à long terme.

Une liberté totale : pas de Loi Sapin 2

Contrairement aux contrats français soumis à la Loi Sapin 2, les assurances vie luxembourgeoises garantissent une disponibilité totale des capitaux, même en période de crise financière. Cette distinction majeure assure une gestion flexible et sécurisée des retraits, sans blocages imposés par les autorités. Le triangle de sécurité, propre au cadre luxembourgeois, renforce cette protection en dissociant les actifs de l’assureur, du souscripteur et de la banque dépositaire.

Une gestion indépendante : sans rétrocessions

Les assurances vie luxembourgeoises interdisent les rétrocessions, ces commissions que perçoivent les conseillers en fonction des placements recommandés. En supprimant ces biais financiers, elles garantissent des conseils objectifs et alignés sur les intérêts du souscripteur. Cela permet une allocation neutre, que ce soit sur des ETF, actions ou autres véhicules d’investissement, sans influence commerciale.

Investissements en multi-devises : une flexibilité renforcée

Le contrat luxembourgeois offre la possibilité d’investir et de libeller les placements dans une large gamme de devises, comme le dollar, la livre sterling ou le yen, contrairement aux contrats français généralement limités à l’euro. Cette flexibilité permet aux investisseurs d’accéder à des opportunités internationales tout en minimisant les risques de change ou en exploitant les fluctuations des devises.

Crédit Lombard : des opportunités de financement

Le crédit Lombard, adossé à un contrat luxembourgeois, permet aux souscripteurs d’obtenir des liquidités sans rachat de leur contrat. Cette alternative opportune maximise l’effet de levier, en finançant des projets personnels ou en saisissant des opportunités de marché, tout en maintenant les rendements générés par les fonds investis.

Un univers d’investissement vaste et sophistiqué

Les contrats d’assurance vie luxembourgeois offrent une large diversification. Ils permettent d’accéder à des fonds internes dédiés (FID), des fonds collectifs ou des unités de compte diversifiées, incluant immobilier, actions, obligations, ETF, produits structurés et plus encore. Cette flexibilité convient à tous les profils, qu’il s’agisse de stratégies conservatrices ou dynamiques.

Pourquoi choisir l’assurance vie luxembourgeoise ?

Son cadre juridique renforcé, sa neutralité fiscale et ses solutions d’investissement sur mesure en font un outil incontournable pour les investisseurs exigeants. Bien que le ticket d’entrée soit élevé (généralement 125 000 € à 250 000 €), les bénéfices en matière de sécurité et de diversification compensent largement cet investissement initial. Profitez d’un accompagnement personnalisé avec Profitys, pour structurer, optimiser et protéger votre patrimoine grâce à cette solution haut de gamme.